网上有没有ag靠谱网站介绍

南京银行2024年三季报点评

周末在家里闲着没事,不知道写点啥好,虽然南京银行没有持续跟踪但是,找不到素材的时候就随便分析一下吧。

股东分析

根据南京银行三季报披露信息,第三季度江苏交通增持3900万股,南京高科增持1300万股,法巴QFII增持南京银行500万股,沪股通增持3600万股,其他股东持股数基本不变。南京银行的股东人数从2季度的7.4万人减少到7.35万人,减少了0.05万人。

营收分析

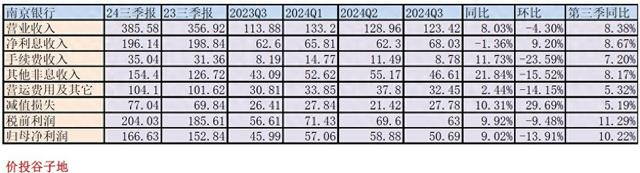

根据南京银行的中报披露信息,总营收385.58亿同比增8.03%,其中净利息收入196.14亿同比下滑1.36%;税前利润204.03亿同比增长9.92%;归母净利润166.63亿同比增长9.02%,更多的信息如下表1所示:

表1

从表1中可以看出南京银行的净利息收入同比依然是负增长,但是同比降幅显著收窄。特别需要注意的是南京银行的净利息收入环比增长9.2%,结合后面规模增长的情况,可以确认南京银行的净息差出现了明显的反弹。南京银行的其他非息收入虽然出现了环比下滑但是单季同比依然保持了增长。

由于南京银行三季报并不公布净息差,所以如果想要估算三季度净息差的反弹幅度以及原因我们就需要通过老版净息差还原法把三季度单季的数据还原出来。

我们假设南京银行的资产变化在季度内是线性的,生息资产和总资产的比例保持稳定,那么生息资产的环比变化=(24年三季报总资产+24年中报报总资产)/(24年一季报总资产+24年中报总资产)-1=3.09%。

接着,我们用利息收入和利息支出的单季数据计算每日利息收入,利息支出和净利息收入的环比变化,如下表2所示:

表2

从表2中我们可以看到单日利息收入同比增长3.3%通过生息资产环比增长3.09%的假设,我们基本可以确定南京银行的资产收益率增加约1bp。单日利息支出环比增加1.06%,我们可以推测出,南京银行第三季度的负债成本下滑了约5bps。最后单日净利息收入环比增长8.01%我们可以推算出净息差环比反弹了约9bps。

读者看到这里最大的疑问估计是为啥净利差增加6bps(资产收益率增加1bp,负债成本降低5bps),为何净息差却增加了9bps。个人理解可能是南京银行在资产配置中增加了生息资产的占比,降低了交易性金融资产的占比。这一点我们通过三季报披露的数据可以作证,三季报交易性金融资产4946.11亿,占总资产的比例为19.42%,中报交易性金融资产占总资产的比例为19.69%。

南京银行第三季度其他非利息收入环比下滑23.59%,其中最主要的变化是公允价值变动损益增长明显下降。第三季度公允价值变动损益为3.76亿,去年同期是12.27亿,今年上半年这一项高达43亿,即每个季度平均21.5亿。公允价值变动出现显著波动和债市的走势出现波动有关系。第三季度债市的涨幅显著低于上半年。

资产分析

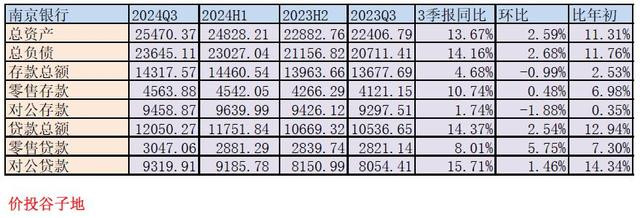

根据南京银行的三季报披露信息,总资产25470.37亿同比增13.67%,其中贷款总额12050.27亿同比增长14.37%;总负债23645.11亿同比增长14.16%;其中存款总额14317.57亿同比增长4.68%,更多的信息如下表3所示:

表3

中报点评的时候我就说过:南京银行的资产负债结构最大的问题是对公存款增长乏力。对公存款同比增长1.74%远远落后于总负债的增长。南京银行的存款结构中对公存款占大头,对公存款增长乏力直接的后果就是存款增长落后于负债增长。同业负债占比提升,存款占比下降。

到了三季报,这一问题不仅没有解决,问题反而更严重了。对公存款第三季度环比下滑1.88%,同比增速只有1.74%,几乎算是停滞了。

另一个值得注意的现象是:零售贷款增长出现复苏迹象,环比增长5.75%,超过对公贷款环比增速。

估计对公存款流失和零售贷款复苏具有一定的行业共性。

不良分析

根据中报披露南京银行不良贷款余额102.42比中报的100.52亿增加1.9亿,不良率0.83%保持和中报持平;贷款减值准备是348.66亿比中报的346.83亿增加了1.83亿。南京银行三季度不良贷款覆盖率340.4%比中报的345.02%,下降了4.6个百分点;拨贷比2.82%比中报的2.87%下降了0.05个百分比。

根据中报披露的数据,南京银行贷款减值计提53.6亿是信用减值损失49.26亿的108.81%。根据三季报披露,南京银行单季计提减值损失27.78亿,所以我们推测贷款减值计提约为30亿。上半年收回已核销不良7.73亿,我们推测第三季度收回已核销不良3.87亿。所以,南京银行第三季度核销贷款估测为30+3.87-1.83=32.04亿。新生成不良规模的下限约为33.94亿。这个数据和上半年新生成下限72亿差别不大。这说明南京银行第三季度延续了上半年不良生成增加的幅度,没有显著改善。

资本充足率分析

南京银行中报核心一级资本充足率9.02%比中报的8.97%提升了5bps,同比去年中报的9.58%下降了56bps。考虑到南京银行刚刚公布了中期分红即将实施,大概率这部分已经在三季报进行了计提。估计南京银行是希望通过分红拉低转股价格刺激可转债尽快转股。

点评

南京银行三季报亮点是净息差出现了显著反弹,其中主要的贡献是监管部门叫停手工补息和智能通知存款带来的延续作用,另外南京银行增加了生息资产的占比也对净息差产生了正面影响。

南京银行资产质量延续了中报不良生成升高的问题,信用减值未来存在进一步提升的可能。核心一级资本充足率下滑较为明显,中期分红有利于调低转股价刺激转股。